個人「海外所得」、「股利所得」、「特定保險給付」太高,小心漏報最低稅負!

最低稅負制係為使過度適用租稅減免規定而繳納較低之稅負甚至不用繳 稅的公司或高所入的個人,對國家財政有基本的貢獻,都能繳納最「基本稅額」的一種制度。以個人為例,納稅人全年所得包含免稅與應稅所得合計之「基本所得額」達到670萬元的課徵門檻,就要辦理最低稅負申報,若「一般所得稅額」低於最低稅負之「基本稅額」時,即需再就差額繳納最低稅所得稅,適用稅率20%。

最低稅負制於95年1月1日起實施,個人海外所得則於99年1月1日起納入基本稅負所得。

應計入個人「基本所得額」的項目有哪些?

應計入個人「基本所得額」的項目:

(1) 海外所得:指未計入綜合所得總額之非中華民國來源所得及香港澳門地區來源所得。一申報戶全年合計數未達新臺幣100萬元者,免予計入;在新臺幣100萬元以上者,應全數計入。

(2) 特定保險給付:受益人與要保人非屬同一人之人壽保險及年金保險給付,但死亡給付每一申報戶全年合計數在3,330萬元以下部分免予計入。超過3,330萬元者,扣除3,330萬元後之餘額應全數計入。

(3) 私募證券投資信託基金的受益憑證交易所得。

(4) 申報綜合所得稅時採列舉扣除額之「非現金捐贈金額」(如:土地、納骨塔、股票等)。

(5) 個人綜合所得稅的「綜合所得淨額」。

(6) 選擇分開計稅之股利及盈餘合計金額。

最常被忽略的是第6項,很多人以為股利所得在綜所稅一般稅額已有計入,但事實上如果選擇分開計稅的股利所得太高,股利所得還得考慮最低稅負。

「基本所得額」在670萬元以下者,可扣除670萬元,故沒有繳納基本稅額之問題;「基本所得額」超過670萬元者,先扣除670萬元後,再就其餘額按20%稅率計算基本稅額。

公式:「基本稅額」=「基本所得額」×20%

「基本所得額」在670萬元以上者,是不是就必須繳納基本稅額?

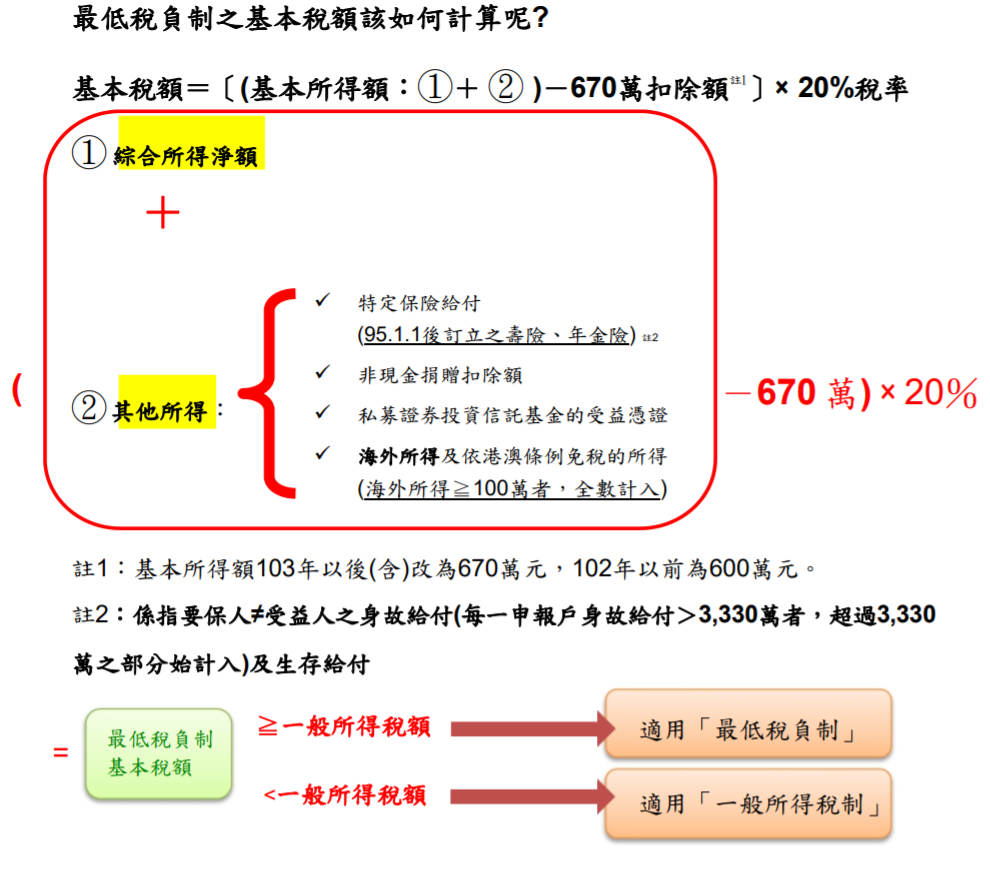

最低稅負之「基本稅額」及「基本所得額」如何計算?

Step1:「基本所得額」=「綜合所得淨額」+「其他所得」-免稅額670萬

「其他所得」=「海外所得」、「特定保險給付」、「私募基金受益憑證交易所得」、「非現金捐贈扣除額」及「分開計稅之股利及盈餘合計金額

Step2:「基本稅額」=「基本所得額」×20%

Step3:算出的個人「基本稅額」,並不表示就要繳納該稅款,而是要將個人基本稅額和個人的一般所得稅額來比較,取其高者來繳納。

情況1:一般所得稅額大於或等於基本稅額,則依一般所得稅額繳納所得稅

情況2:一般所得稅額小於基本稅額,則應就基本稅額與一般所得稅之差額補繳所得稅。

註:一般所得稅額=綜合所得稅應納稅額-投資抵減稅額,對於一般民眾來說,一般所得稅額=綜合所得稅應納稅額

「基本稅額」計算實例

(1) 基本稅額低於一般所得稅額,無須繳納基本稅額

情況1:一般所得稅額大於或等於基本稅額,則依一般所得稅額繳納所得稅

(2) 基本稅額高於一般所得稅額,須繳納基本稅額

情況2:一般所得稅額小於基本稅額,則應就基本稅額與一般所得稅之差額補繳所得稅。

基本稅額與一般所得稅之差額 = 1,660,000 - 1,170,400 = 489,600 元

哪些綜合所得稅申報戶不必申報最低稅負?

符合下列條件之一的申報戶,不必申報最低稅負:

①申報綜合所得稅時,未適用投資抵減獎勵,且無海外所得、特定保險給付、私募基金受益憑證之交易所得、非現金捐贈金額及其他經財政部公告應計入基本所得額之項目者。

②雖有應計入基本所得額之項目,但基本所得額在670萬元以下者。

③繳納之一般所得稅額已較基本稅額為高者。

④符合所得稅法第73條第1項規定,免辦結算申報之非中華民國境內居住之個人。

因當年度綜合所得總額未超過免稅額及標準扣除額之合計數,而得免辦結算申報者,是不是無須辦理最低稅負之申報?

不一定。當年度綜合所得總額未超過免稅額及標準扣除額之合計數,依所得稅法第71條第2項規定,得免辦結算申報者,如果當年度之基本所得額已超過670萬元,仍應依規定計算、申報及繳納最低稅負。

個人海外所得如何計入基本稅額

海外所得係指所得稅法第8條規定中華民國來源所得及臺灣地區與大陸地區人民關係條例規定大陸地區來源所得以外之所得。

為利於計算,個人海外所得之項目或類別與中華民國來源所得相同,也是分為10類,包括海外之(一)營利所得(二)執行業務所得(三)薪資所得(四)利息所得(五)租賃所得及權利金所得(六)自力耕作、漁、牧、林、礦所得(七)財產交易所得(八)競技、競賽及機會中獎之獎金或給與(九)退職所得及(十)其他所得等。

個人必須同時符合下列兩項要件,其海外所得應全數計入基本所得額:

(一)是中華民國境內居住之個人,且

(二)申報戶全年海外所得達新臺幣100萬元。

申報戶全年海外所得達新臺幣100萬元者,其海外所得應全數計入基本所得額;全戶全年海外所得未達新臺幣100萬元者,其海外所得無須計入基本所得額。海外所得達100萬元者,也未必須要繳納基本稅額,首先要計算個人基本所得額是否超過670萬元。個人海外所得在新臺幣100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、私募證券投資信託基金的受益憑證交易所得、非現金捐贈金額、綜合所得淨額及選擇分開計稅之股利及盈餘合計金額後,計算基本所得額。基本所得額未達670萬元者,沒有繳納基本稅額之問題。

基本所得額=海外所得+受益人與要保人不同之人壽保險及年金保險給付+私募證券投資信託基金的受益憑證交易所得+非現金捐贈金額+按所得稅法計算之綜合所得淨額+選擇分開計稅之股利及盈餘合計金額 。

保險給付可以減除3,330萬元免稅額度之規定為何?

1. 受益人與要保人非屬同一人之人壽保險及年金保險給付中,屬於死亡給付部分,一申報戶全年合計數在3,330萬元以下者,免予計入基本所得額;超過3,330萬元者,其死亡給付以扣除3,330萬元後之餘額計入基本所得額。

2. 受益人與要保人非屬同一人之人壽保險及年金保險給付中,非屬死亡給付部分(如滿期保險金),應全數計入基本所得額,不得扣除3,330萬元之免稅額度。

3. 健康保險(醫療險)給付、傷害保險(意外險或平安險)給付、及受益人與要保人為同一人之人壽保險及年金保險給付,均不納入個人基本所得額,自無扣除3,330萬元免稅額度問題。

簡單來說,

保險的死亡給付:要保人及受益人不是同一人的壽險或年金保險的身故保險金給付,有3,330萬元的免稅額,超過部分才畏計入基本所得額

保險的非屬死亡給付:要保人及受益人非屬於同一人的人壽保險及年金保險之非屬死亡給付部分(如滿期保險金),受益人受領的保險給付得計入基本所得額

健康保險(醫療險)或傷害保險(意外險或平安險)理賠金,不用計入基本所得額

要保人和受益人不同的人的非屬死亡給付的保險金(如滿期保險金),除了受益人受領的保險給付得計入基本所得額之外,還要注意要保人可能會有贈與稅的問題。

如「受益人與要保人」非屬同一人,除了受益人可能要申報最低稅負外,一旦保險期滿,要保人仍健在,受益人所領回的滿期金,乃屬贈與行為, 如超過免稅額220萬元,要保人就須主動申報贈與稅。舉例來說,母親幫兒子買儲蓄型養老險,保險期間15年,要保人為母、受益人為子,保險期間15年期滿時可以領回320萬,超過每人每年贈與免稅額的220萬元,超出的100萬元,母親得申報10%贈與稅。

建議民眾如投保有生存金給付的儲蓄型保單,生存保險金受益人和要保人為同一人,避免要保人可能被課贈與稅,受益人可能被課最低稅負。

下面文章有銀行定存及儲蓄險的延伸閱讀,讓你把自己變儲蓄險及定存專家

市場利率及儲蓄險專家黃大偉粉專,按讚收到更多好文章

延伸閱讀》

(2) 達人教您,如何評估高配息儲蓄險,高配息率等於"高"報酬率嗎?

(3) 一次搞懂72法則!

【定存必修課】

(3) 整存整付存款和零存整付存款的差別

(4) 定期存款與定期儲蓄存款有何不同?

【熱門文章】

(1) 破除迷思,『6年期儲蓄險 』 PK 『 銀行定存』,報酬率總檢視

(2) 股票現金殖利率如何計算?

(3) 達人教你,挑選最強儲蓄險,必備6大技巧,一次買對保單

留言列表

留言列表 {{ article.title }}

{{ article.title }}