房地合一稅2.0》適用稅率、自住房地稅率、土地漲價總數額如何計算、可扣抵哪些費用、取得成本如何計算?

2021年7月1日起 出售105年1月1日以後取得之房屋及土地,房屋、土地均應依房地合一(2.0)規定,實價計算交易所得課稅

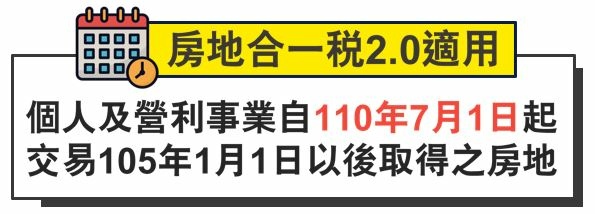

房地合一稅2.0何時開始實施?

2021 年 7 月 1 日開始實施。個人及營利事業 105年 1 月 1 日以後取得之房地,於 2021 年 6 月 30日以前交易者,適用房地合一稅 1.0 規定課稅;於 2021 年 7 月 1 日以後交易者,適用房地合一稅2.0 規定課稅。

房地合一稅 2.0 適用對象

為了防杜藉由不同型態移轉避稅,修法後將交易預售屋及符合一定條件之股份(或出資額)視為房地交易,必須課房地合一稅!

110年7月1日起,個人交易下列項目所得須按新制課稅:

1.105年1月1日以後取得房地。

2.105年1月1日以後取得以設定地上權方式之房屋使用權。

3.105年1月1日以後取得預售屋及其坐落基地。

4.符合一定條件之股份或出資額。

房地合一(2.0)稅率

持有房地期間在2年以內者,稅率為45%;持有房地期間超過2年未逾5年者,稅率為35%。

但如果是自住房地持有並設籍滿6年出售:免稅額400萬元,超過部分稅率10%;

非自願因素(如調職、無力負擔房貸、無力支付醫藥費等..) 、以自有土地與建商合建分回後出售:稅率20%

房地合一(2.0) 稅如何計算?

【Step 1】計算課稅所得

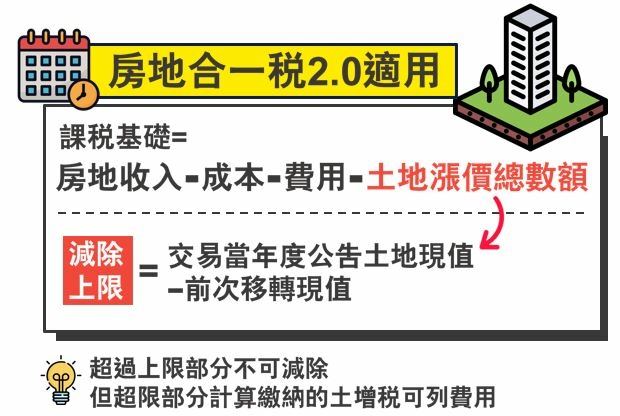

課稅所得 = 成交價額-取得成本-相關費用-土地漲價總數額

※ 若是自住房地持有並設籍滿6年出售:免稅額400萬元,超過部分稅率10%

※ 未提供相關費用證明文件者,可按成交價額 3%計算其費用,但以 30 萬元為限

※ 土地漲價總數額減除上限=交易當年度公告土地現值-前次移轉現值

自住房地持有並設籍滿6年條件為何?

1. 個人或其配偶、未成年子女設有戶籍、持有並居住於該房屋連續滿6年。

2. 交易前6年內,無出租、供營業或執行業務使用。

3. 個人與其配偶及未成年子女於交易前6年內未曾適用自住房地租稅優惠規定。

取得成本如何計算?

課稅所得=成交價額- 取得成本 -費用-土地漲價總數;

交易之房地為買賣取得者,取得成本以買入成交價額為準;

因繼承或受贈取得者,取得成本以繼承或受贈時房屋評定現值及公告土地現值按政府發布之消費者物價指數調整後之價值為準。另可提示證明文件核實列報下列成本:

(一)購入房屋、土地達可供使用狀態前支付之必要費用(如契稅、印花稅、代書費、規費、公證費、仲介費等),及於房地所有權移轉登記完成前,向金融機構借款之利息。

(二)取得房屋後,於使用期間支付能增加房屋價值或效能且非 2 年內所能耗竭之增置、改良或修繕費

※ 注意取得房屋土地後向銀行支付的房貸借款利息 不能列入成本,也不能列入費用!

費用項目如何計算?

課稅所得 =房地收入-取得成本- 費用 -土地漲價總數;

▲可提示證明文件核實列報交易房地所支付之必要費用(如仲介費、廣告費、清潔費、搬運費、印花稅、代書費、規費等),未提示相關費用證明文件者,可按成交價額 3%計算其費用,但以 30 萬元為限。

▲當次交易未自該房屋及土地交易所得額減除的土地漲價總數額部分所繳納的土地增值稅。

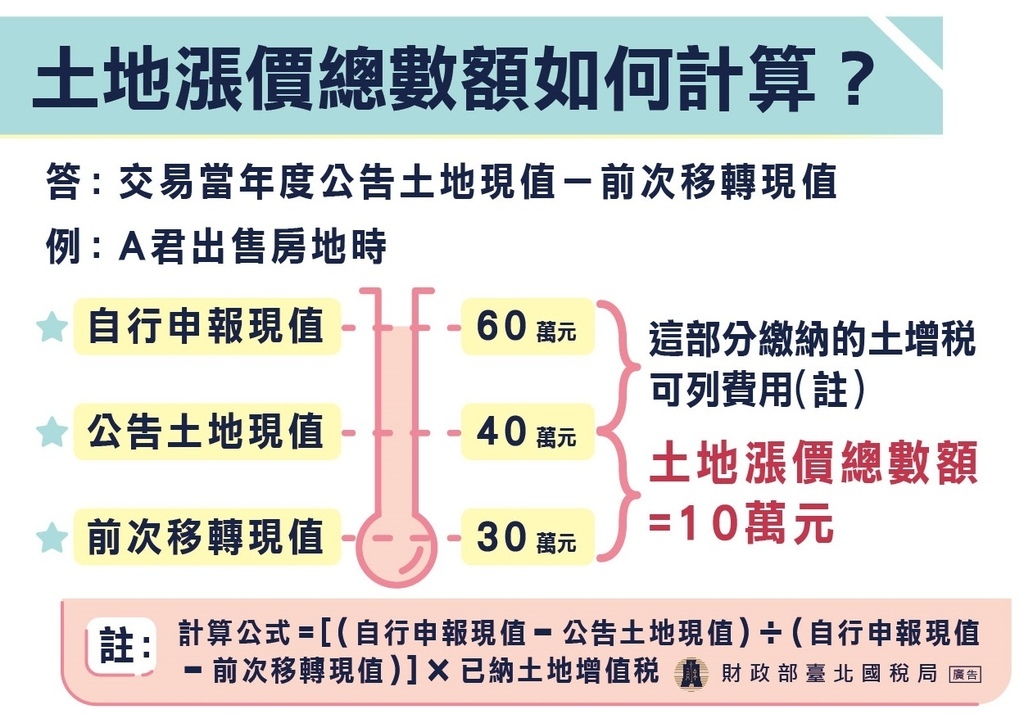

【(申報移轉現值—公告移轉現值)/土地漲價總數額】*已納土地增值稅

※ 依土地稅法規定繳納的土地增值稅,以及取得房屋土地後,房屋土地於使用期間繳納的房屋稅、地價稅、管理費、清潔費及金融機構借款利息等,不得列為費用減除。

注意取得房屋土地後向銀行支付的房貸借款利息 不能列入成本,也不能列入費用!

土地漲價總數如何計算?

課稅所得 =房地收入-取得成本- 費用 - 土地漲價總數 ;

土地漲價總數 = 交易當年度公告土地現值-前次移轉現值

【Step 2】計算應納稅額

課稅所得(稅基)x稅率=所得稅

房地合一(2.0) 範例說明

小財購買一戶房地產1,000萬元,持有一段期間後出售賣了1,460萬元,另外支付仲介及代書費用約45萬元,這段持有期間計算土地增值稅的土地漲價總數額約15萬元。請問小財出售房地產,修法前後稅金差多少?

如果小財持有6年後符合自住優惠並以相同條件出售,即可享免稅額400萬元,超過部分再以稅率10%計算,也就是說課稅所得400萬元扣除免稅額後為0,免繳稅喔!

房地合一(2.0) 報繳期限

下列日期起算30日內:

1.房屋、土地完成所有權移轉登記日之次日。

2.房屋使用權交易日之次日。

3.預售屋及其坐落基地交易日(即簽約日期)之次日。

4.符合視為房屋及土地交易之股份或出資額交易日之次日

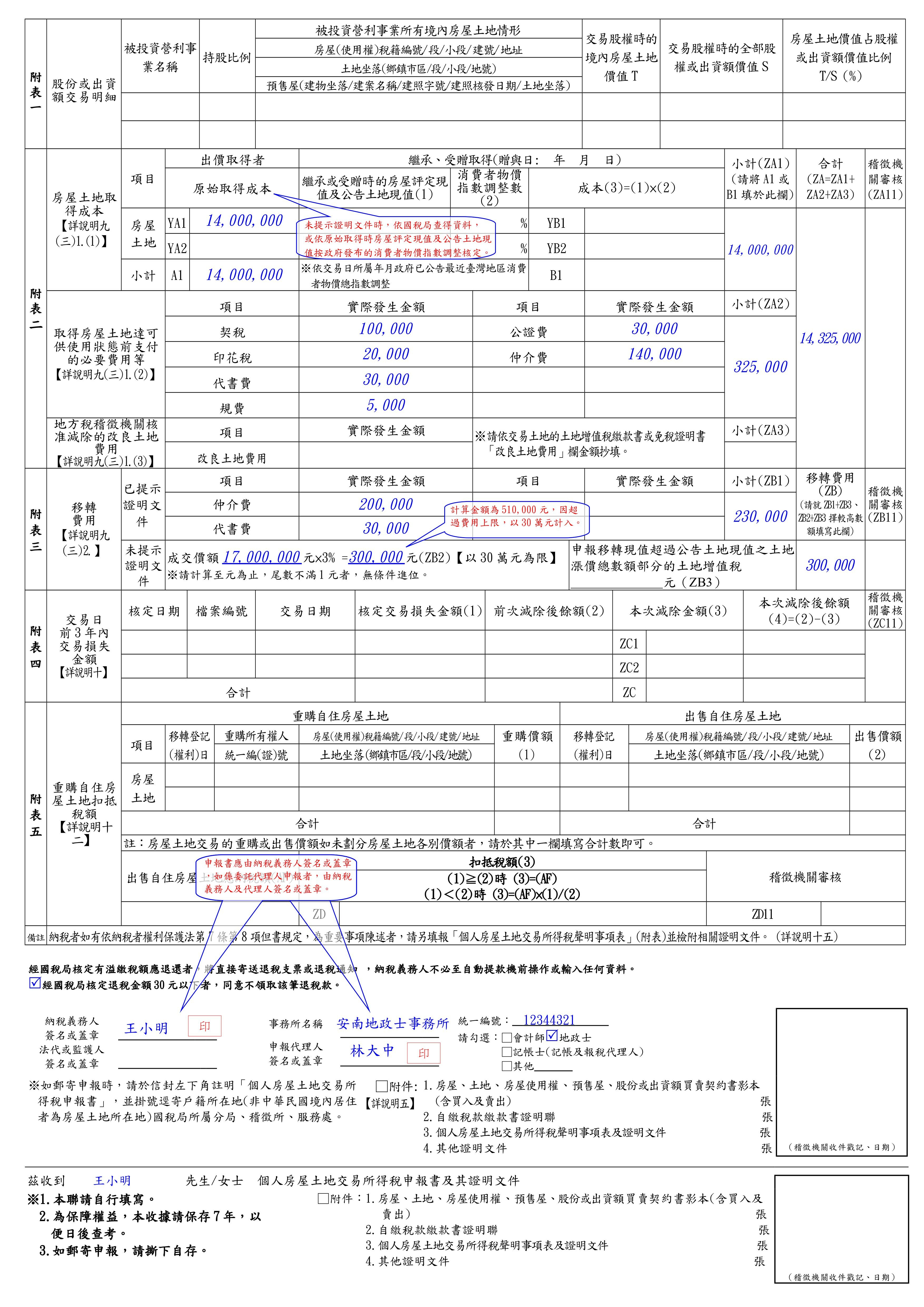

個人房屋土地交易所得稅申報書填寫範例

個人房屋土地交易所得稅申報書填寫範例

黃大偉理財研究室 市場利率、存股、儲蓄險的專家,按讚收到更多好文章

▶ 售屋後如何報稅?房地合一稅(新制) vs 財產交易所稅(舊制),如何申報

▶ 房東看過來➔ 房東快申請成【公益出租人】享三大減稅優惠,不怕房客申請【租金補貼】被查稅

▶ 申請房貸必看! 「青年安心成家購屋優惠貸款」的申請條件及優惠內容!

▶ 申請貸款,需要提供「保證人」?小心,「一般保證人」和「連帶保證人」大不同!

留言列表

留言列表 {{ article.title }}

{{ article.title }}