2023綜合所得稅「特別扣除額」有哪些項目,規定為何?

扣除額、一般扣除額、特別扣除額

扣除額包括一般扣除額及特別扣除額。

扣除額包括一般扣除額及特別扣除額。一般扣除額:分為標準扣除額及列舉扣除額2種,需擇一填報減除,二者不得併用。經選定填明適用標準扣除額者,或因未填列列舉扣除額亦未填明適用標準扣除額,經依規定視為已選定適用標準扣除額者,以及未辦理結算申報者,經稽徵機關核定後,不得要求變更適用列舉扣除額。

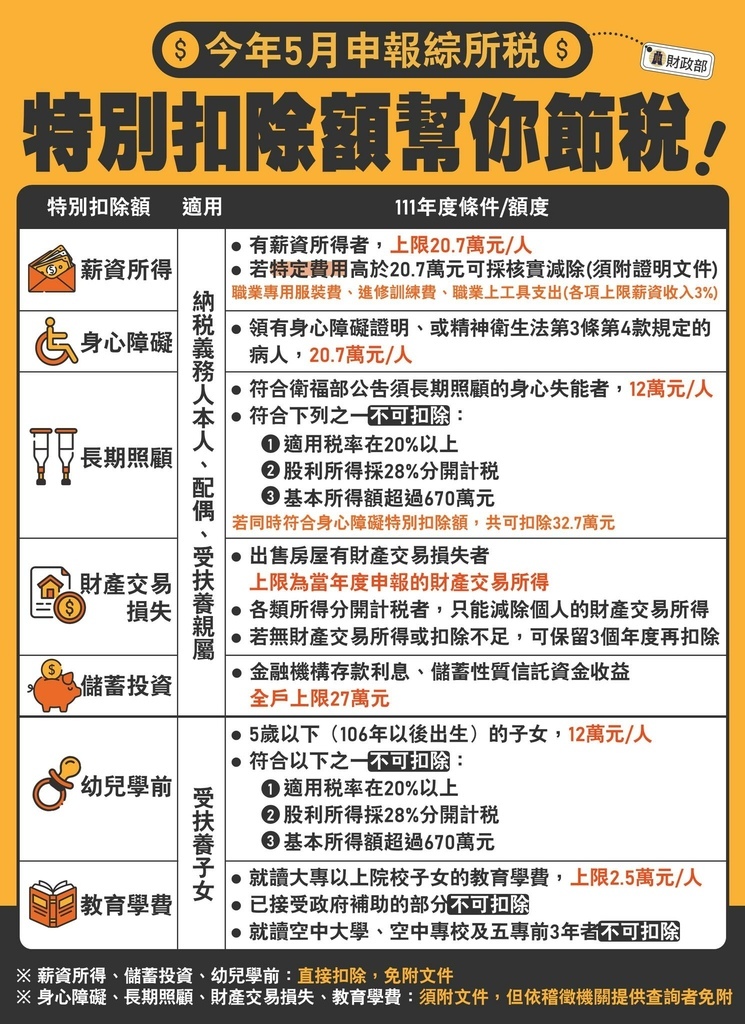

個人綜所稅的特別扣除額有以下 7 種,分別是:薪資所得特別扣除額、儲蓄投資特別扣除額、幼兒學前特別扣除額、教育學費特別扣除額、身心障礙特別扣除額、長期照顧特別扣除額、財產交易損失扣除額。

2023綜合所得稅 各項「特別扣除額」之規定

自108年1月1日起,納稅義務人、配偶或申報受扶養親屬有薪資收入者,應分別就薪資所得特別扣除額或必要費用擇一減除,減除後的餘額為薪資所得。納稅義務人、配偶或申報受扶養親屬如果各有薪資收入採定額扣除者,每人每年可以扣除薪資所得特別扣除額111年度為207,000元,但是如果申報的薪資所得沒有超過207,000元,那麼只可以扣除申報的薪資所得額。例如某甲111年度薪資所得有50,000元,那麼他的薪資所得特別扣除額就只能扣50,000元,而不是207,000元。另外,沒有薪資所得的人就不能扣除薪資所得特別扣除額。

薪資所得是指在工作或職務中所獲得的各種收入,包括薪金、俸給、工資、津貼、歲費、獎金、紅利及各種補助費。除非在中華民國境內居留不超過90天,否則境內居住的個人都應納稅。

個人申報綜所稅時可以特別扣除額或必要費用擇一減除,而必要費用包括職業專用服裝費、進修訓練費和職業上工具支出三項費用,申報時需檢附相關文件。

(1) 財產交易損失:納稅義務人、配偶及申報受扶養親屬在前3年度發生之財產交易損失,可檢附有關證明損失之文據申報扣除,但申報扣除之數額,以不超過本年度申報之財產交易所得為限。財產交易所得免稅者,如有交易損失,亦不得申報扣除。

(2) 儲蓄投資特別扣除: 納稅義務人、配偶及受扶養親屬於金融機構的存款利息、儲蓄性質信託資金的收益(扣繳憑單格式代號為5A者)及87年12月31日以前取得公開發行並上市的緩課記名股票,於轉讓、贈與或作為遺產分配、放棄適用緩課規定或送存集保公司時的營利所得(緩課股票轉讓所得申報憑單格式代號為71M者),合計全年不超過27萬元者,得全數扣除;超過27萬元者,以扣除27萬元為限。但下列項目不包括在內:

①郵政儲金匯兌法規定免稅的存簿儲金利息;

②公債、公司債、金融債券及短期票券之利息;

③依金融資產證券化條例或不動產證券化條例規定分離課稅的受益證券或資產基礎證券利息;

④自99年1月1日起,以上述②、③之有價證券或短期票券從事附條件交易之分離課稅利息所得。

(3) 身心障礙特別扣除:納稅義務人、配偶及申報受扶養親屬如為領有身心障礙證明(或手冊)者(須檢附影本),或精神衛生法第3條第4款規定之病人(須檢附專科醫生的嚴重病人診斷證明書影本),每人每年扣除207,000元。

(4) 教育學費特別扣除:納稅義務人就讀經教育部認可之大專以上院校之子女之教育學費,每人最多扣除25,000元,不足25,000元者,以實際發生數為限。但空中大學、空中專校、五專前3年及已接受政府補助者,不得扣除(須檢附繳費收據或證明文件)。

(5) 幼兒學前特別扣除:納稅義務人申報扶養5歲以下子女,每人每年扣除120,000元,但有備註情形之一者,不得扣除。

(6) 長期照顧特別扣除:納稅義務人、配偶或申報受扶養親屬為符合中央衛生福利主管機關公告須長期照顧的身心失能者,經檢附相關文件,每人每年扣除120,000元。但有備註情形之一者,不得扣除。

備註:

①經減除幼兒學前特別扣除額及長期照顧特別扣除額後,納稅義務人全年綜合所得稅適用稅率在20%以上,或採本人或配偶之薪資所得或各類所得分開計算稅額之適用稅率在20%以上(選擇股利及盈餘按28%單一稅率分開計稅者亦同)。

②納稅義務人依所得基本稅額條例規定計算之基本所得額超過同條例規定之扣除金額670萬元。

最新各年度免稅額、扣除額一覽表

104至111年免稅額、扣除額一覽表 (單位:新臺幣 元)

註:

1. 有薪資所得者,其全年薪資所得總額未達薪資特別扣除額者,僅得就其全年薪資所得總額全數扣除。

2. 儲蓄投資特別扣除額之可扣除額全年合計未超過27萬元者,可全數扣除;超過27萬元者,以27萬元為限。

3. 有下列情形之一者,不得扣除:①經減除幼兒學前特別扣除額及長期照顧特別扣除額後,納稅義務人全年綜合所得稅適用稅率在20%以上,或採本人或配偶之薪資所得或各類所得分開計算稅額之適用稅率在20%以上(選擇股利及盈餘按28%單一稅率分開計稅者亦同)。②納稅義務人依所得基本稅額條例規定計算之基本所得額超過同條例規定之扣除金額670萬元。

黃大偉理財研究室 市場利率、存股、儲蓄險的專家,按讚收到更多好文章

黃大偉理財研究室 市場利率、存股、儲蓄險的專家,按讚收到更多好文章

留言列表

留言列表 {{ article.title }}

{{ article.title }}